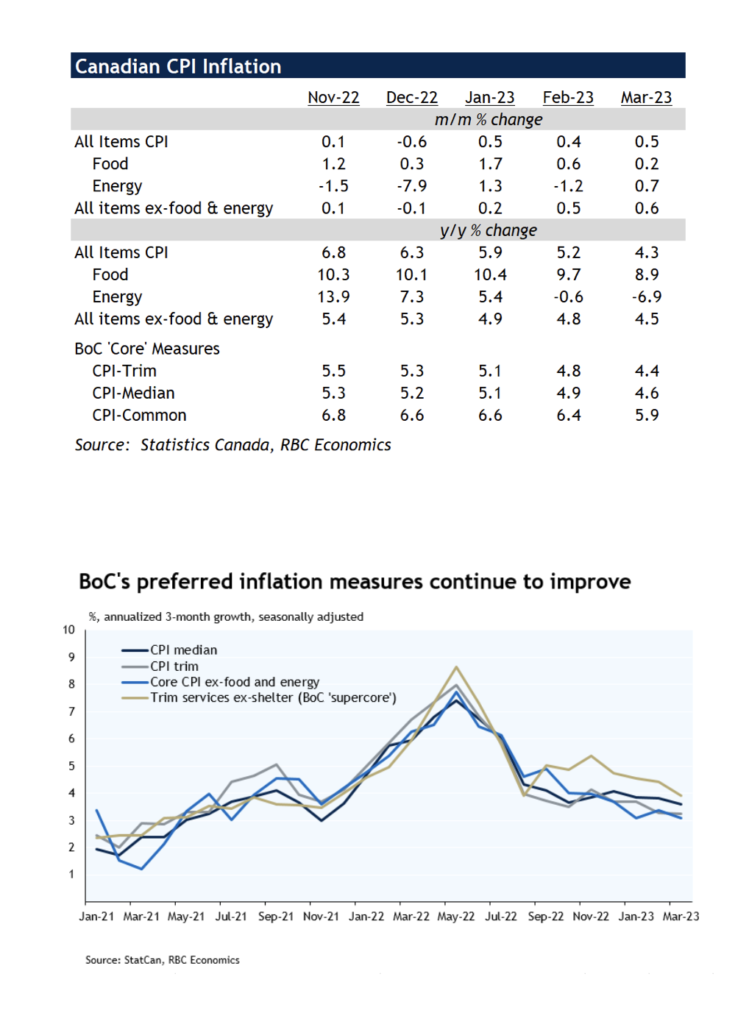

3월 캐나다 소비자물가지수(CPI)는 개선

캐나다의 물가상승률은 2월의 5.2%에서 3월에는 4.3%로 하락하며, 팬데믹 초기 이후 가장 큰 감소폭을 보였다.

이번 하락은 크게 낮은 에너지 물가(-6.9%)로 설명된다. 에너지 물가는 전년 동월보다 낮아, 러시아의 우크라이나 침공으로 인해 석유 공급에 대한 우려가 높아져 원자재 가격이 상승했던 작년과 대조된다.

그러나 식품 물가(+8.9%) 및 식품과 에너지를 제외한 기타 상품 및 서비스 물가(+4.5%)의 압력도 완화되고 있다. 식품 가격은 3월에도 여전히 높았으나, 2023년 1월에 극점을 찍은 후 계속해서 감소하고 있다.

3월 핵심 가격 상승 요인은 여행 투어 및 자동차 구매이며, 연료유 및 주택 관련 비용의 소규모 하락을 상쇄했다.

BoC의 우선적인 핵심 지표인 CPI trim, median 및 새롭게 도입된 “super core” 또는 CPI trim services ex-shelter는 모두 적극적으로 감소하여, 지난 3개월 동안 연 평균 3.6%로 하락했다. BoC의 1%에서 3%의 목표 범위를 초과하는 소비자 물가 바구니의 비율은 3개월 연간 기준으로 3월에 54%로 거의 변함이 없었지만, 2022년 여름 80% 가까이에 달한 최고점으로부터 감소했다.

요약하면, 물가는 여전히 BoC의 목표보다 높지만, 지속적으로 완화되는 신호를 보였다.

작년 이자율 인상이 가계 부채 상환에 지연을 초래할 것으로 예상되며, 이는 소비 지출을 더욱 둔화시킬 것이며, 그 결과 물가 압력이 더욱 완화될 것이다.

3개월 연간화 기준으로 BoC의 목표 범위인 1% ~ 3%를 초과하는 소비자 가격 바구니의 비율은 3월에는 거의 변화가 없었지만(54%), 2022년 여름에는 80% 근처에서 하락했다.

요약하자면, 인플레이션은 여전히 BoC의 목표 범위를 초과하지만 지속적인 완화의 징후가 보인다.

작년 이후의 금리 인상은 지연되어 가계부채 상환을 높일 것으로 예상되며, 이는 소비자 지출을 더욱 둔화시키고 가격 압력을 더욱 완화할 것이다.

핵심 CPI 지표는 이번 해 말까지 다시 3% 정도(BoC 목표 범위 상한선)로 돌아올 것으로 예상된다.

이에 따라 BoC는 이번 해 내내 기준금리를 현재 수준인 4.5%로 유지할 것으로 예상된다.

출처: RBC Economics(www.rbc.com/economics) Royal Bank of Canada Claire Fan

| March brought more improvements in Canadian CPI |

| Headline inflation rate in Canada posted largest slowing since early pandemic – dropping to 4.3% in March from 5.2% in February. Much of the easing was explained by lower energy inflation (-6.9%). Energy prices this March were below a year ago when the Russian invasion of Ukraine sparked concerns about global oil supply and pushed commodity prices higher. But price pressure was also moderating for food (+8.9%) and other goods and services excluding food and energy (+4.5%). Growth in food prices was still high in March but continued to slow after peaking in January 2023.Biggest upward contributors to core price gain in March include travel tours and car purchases, offsetting smaller declines in fuel oil and home-owning related expenses. The BoC’s preferred core measures – CPI trim and median and the newly introduced “super core” or CPI trim services ex-shelter all slowed modestly – averaging a 3.6% annualized over the last three months. The share of the consumer price basket growing above the BoC’s 1% to 3% target range was little changed at 54% in March on a 3-month annualized basis, but down from a peak closer to 80% in summer 2022. Bottom line: Inflation is still running above the Bank of Canada’s target, but has shown persistent signs of easing. Interest rate increases over the last year are expected to continue to filter through to raise household debt payments with a lag. That should keep slowing consumer spending, and further ease price pressure ahead. Core CPI readings are expected to return back to around 3% (the top end of the BoC target range) by the end of this year. The BoC is expected to stay on the sideline until that happens, holding the overnight rate at the current 4.5%. |